2025年上半年中國航空市場趨勢洞察

2025年10月21日

2024年,中國航空市場實現標志性突破,旅客運輸量較2019年峰值淨增7000萬人次,正式確立復甦態勢。其中,最值得關注的是增長動力的結構性變化:三線及以下城市關聯航線貢獻了45%的增量(約3471萬人次)。

行業變化趨勢:增長引擎下沉與需求激增

1)下沉市場引領增長

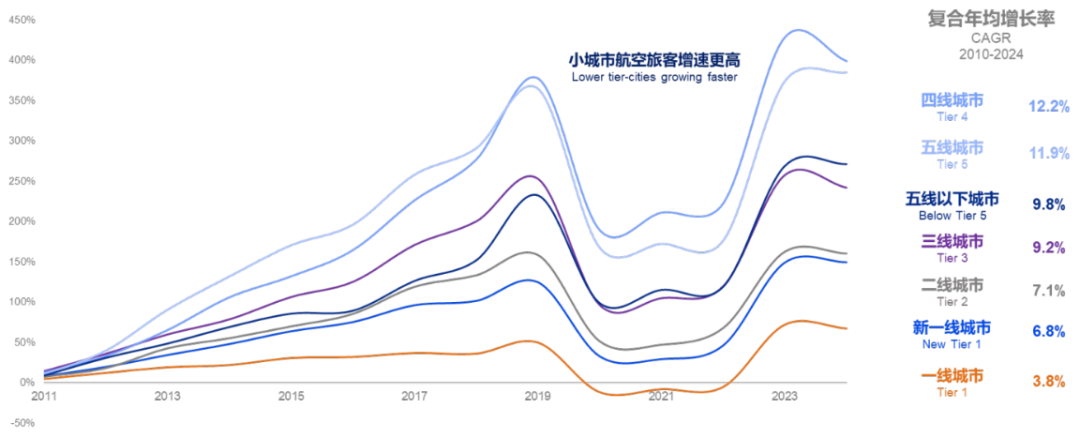

深入剖析不同層級城市的航空需求增長軌迹可以發現,一個結構性轉變正清晰浮現:三線及以下中小城市展現出最為強勁的增長勢頭。自2011年以來,這部分市場的航空旅客量年化復合增長率持續領先,增速區間集中在9.8%至12.2%。這一表現已顯著超越一二線城市——後者同期的最高增長率也未超過9.2%。數據表明,中小城市已成為驅動中國民航業規模擴張與需求增長的核心引擎。

年旅客累計增長率(相較於2010年)

中國機場體系已呈現鮮明的階梯式發展結構,各層級間的協同效應顯著增強。其中,年旅客吞吐量超過3000萬人次的超大型樞紐機場數量佔比為5%,主要承擔核心樞紐功能;年旅客吞吐量在1000萬至3000萬人次之間的大型機場數量佔比約10%,作為區域骨幹節點;年旅客吞吐量在200萬至1000萬人次之間的中型機場數量佔比約14%,是增長潛力的蓄能區;而年旅客吞吐量在200萬人次以下的小型機場數量佔比高達71%,主要覆蓋廣闊的下沉市場。

這種金字塔格局催生了顯著的層級聯動效應:大型機場通過航線網絡輻射帶動中小機場發展,而遍布全國的基層機場持續為樞紐機場輸送客源,形成“毛細血管滋養主動脈”的生態循環。

2)低密度航線市場活力迸發

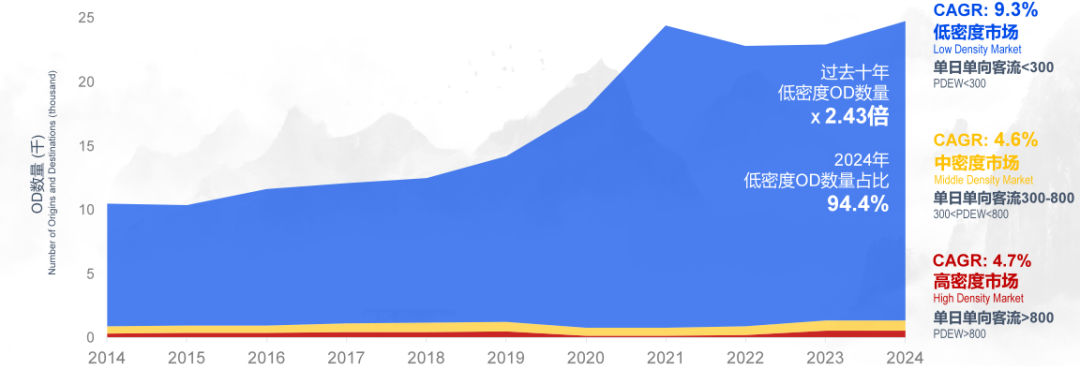

OD(Origin-Destination始發地-目的地)市場的演變正深刻塑造著航線網絡的發展格局。我們將單日單向客流量超過800人次的航線定義為高密度市場,300至800人次之間的為中密度市場,低於300人次的為低密度市場。過去十年間,中高密度市場的航線數量增長顯著放緩,年化復合增長率不足5%。與此形成鮮明對比的是,低密度市場呈現爆發式增長,其航線數量的年化復合增長率超過9%,較十年前增長2.43倍,展現出強勁活力。

截至2024年,低密度市場已佔據全部航線數量的94.4%。由於低密度市場主要連接中小城市,其OD數量的激增清晰反映了這些地區航空連通性需求的快速提升。同時,這一趨勢也表明航空旅行需求正變得更加碎片化與多元化,對點對點直航等靈活服務模式提出了更高要求。

各密度城市對的OD數量

當前航空市場還呈現出顯著的需求集中特征:約60%的旅客流量高度集中於約460條核心航線。與此形成對比的是,剩餘40%的旅客需求分散在超過三千條航線上。這一格局清晰表明,盡管低密度市場整體已形成可觀規模(佔需求的40%),但其客源高度分散的特點尤為突出,呈現出典型的“長尾”分布特征。

2025年上半年市場洞察:重心下移與運力錯配

2025年上半年,中國航空市場呈現出顯著的結構性變遷,中小型機場航線網絡成為核心增長極。數據顯示,年吞吐量均低於200萬的機場之間的“小-小”航線旅客量同比飙升77.9%;年吞吐量在1000萬至200萬與低於200萬的機場連接的“中-小”航線同步增長15.4%;中型機場之間的“中-中”航線也保持9.7%的穩健增長。反觀傳統樞紐,年吞吐量千萬級以上大型機場之間的互飛航線則集體承壓,旅客吞吐量均有不同程度的下滑。

這一變化凸顯出市場重心向中小城市下沉、向區域化發展轉型的特征。當前,民航業正經歷從樞紐集散模式向毛細血管式網狀結構的深度演變,中小機場間連接效能的釋放將成為未來增長的主引擎。

進一步分析2025年上半年所有航班的實際載客情況可以發現:單班載客140人以下的市場維持正增長,100人以下市場增長尤為迅速;而單班載客140人以上的市場則出現同比下滑。這表明客流在單班載客人數上出現分散趨勢。

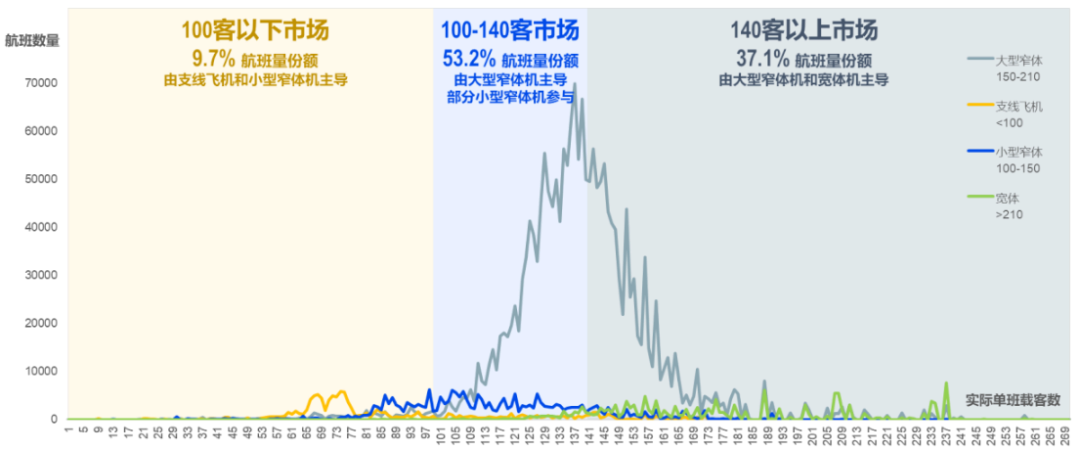

對不同單班載客量下的航班分布進行分析可見:140客/班以上的市場佔據37.1%的航班量份額,目前主要由大型窄體機和寬體機執飛;100-140客/班的市場佔據53.2%的份額,主要由大型窄體機執飛;100客以下的市場佔9.7%的份額,主要由支線飛機和小型窄體機執飛。值得注意的是,在100客以下市場中,由於大量國産C909機型投産並逐步佔據主導地位,大型窄體機的參與程度較小。

2025年上半年全國航班按機型和單班載客分布情況

在單班座位數與實際載客的適配性方面,140人以下市場的單班座位數供給存在較大程度的過剩。若按85%的客座率標準計算,當前單班座位數超配約14%;若按90%的標準,則超配約21%,導致航司載運率較低。這表明,中低密度市場需要座級更為合適的機型來匹配實際需求。

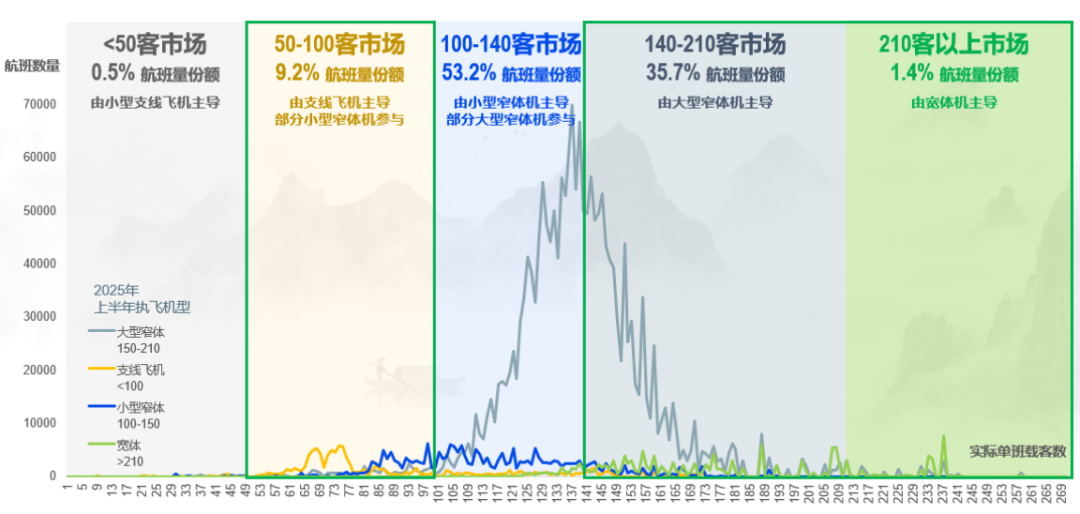

理想情況下,飛機座位數應契合航線市場實際需求,即單班載客210人以上市場由寬體機主導運行;140-210客市場由大型窄體機主導運行(A320/B737/C919系列);100-140客市場由小型窄體機主導運行(A319/B737-700/E系列等);50-100客以下市場由支線飛機主導運行;50客以下市場由小型支線飛機主導。

2025年上半年全國航班按單班載客分布(理想情況下機型分類)

目前,我國航空市場中50-100客、140-210客市場及210客以上市場已實現較好的運力匹配(綠框部分)。而在本應由小型窄體機主導的100-140客市場中,大型窄體機卻佔據主導地位。

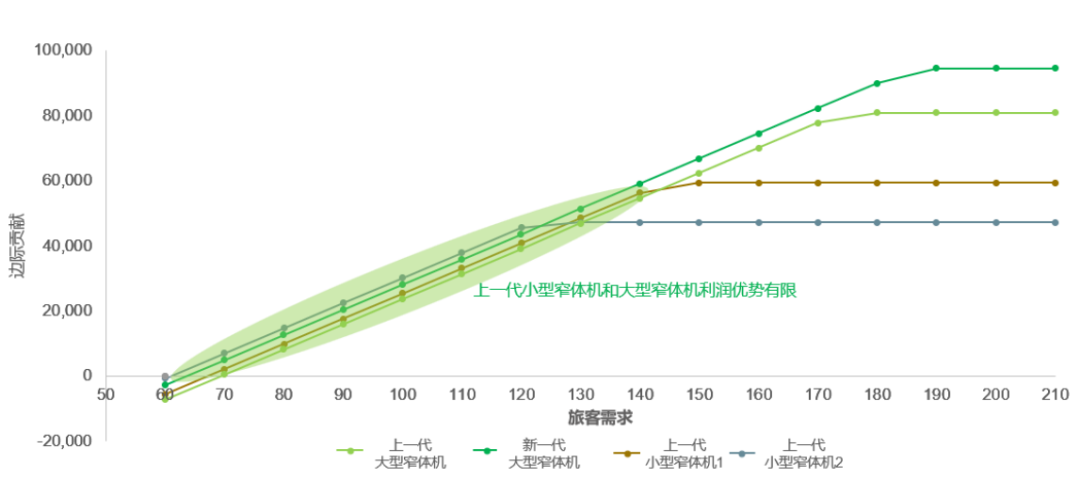

為何本應適合小型窄體機的市場卻被更大座級的機隊主導?為探究其原因,我們比較了小型窄體機與大型窄體機的盈利能力。分析顯示,在140客以下市場中,小型窄體機的邊際貢獻並未顯現出明顯優勢。這主要是由於其運營成本較高,單座成本未能隨座級下降而同步降低,導致航空公司缺乏大規模採用小型窄體機的動力。

不同旅客需求下的機型邊際貢獻

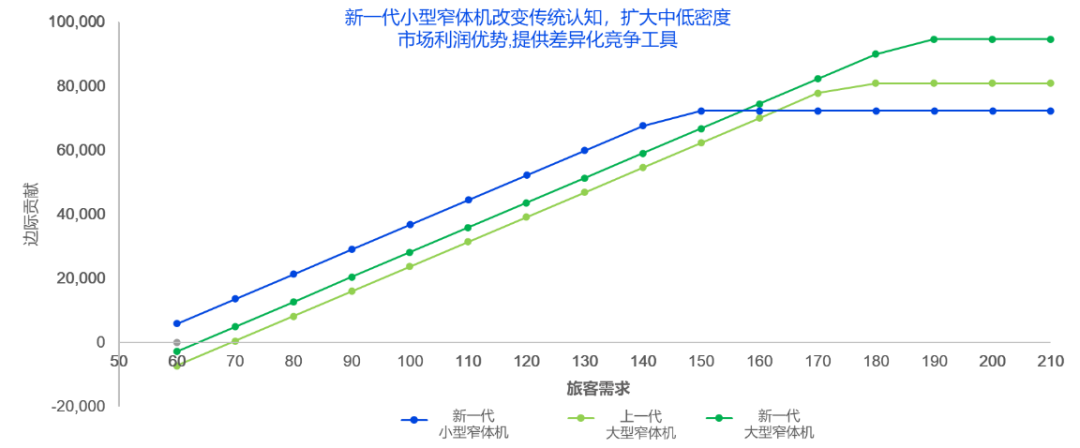

相比之下,新一代小型窄體機通過技術升級大幅降低了運行成本,有效擴大了在中小密度市場的邊際貢獻優勢,為市場提供了更高效的運力工具。因此我們認為,未來新一代窄體飛機將更好地助力航空公司進行差異化競爭,提升低客流航空市場的整體盈利能力。

不同旅客需求下的機型邊際貢獻

區域市場深度剖析:西北現象與中部轉型

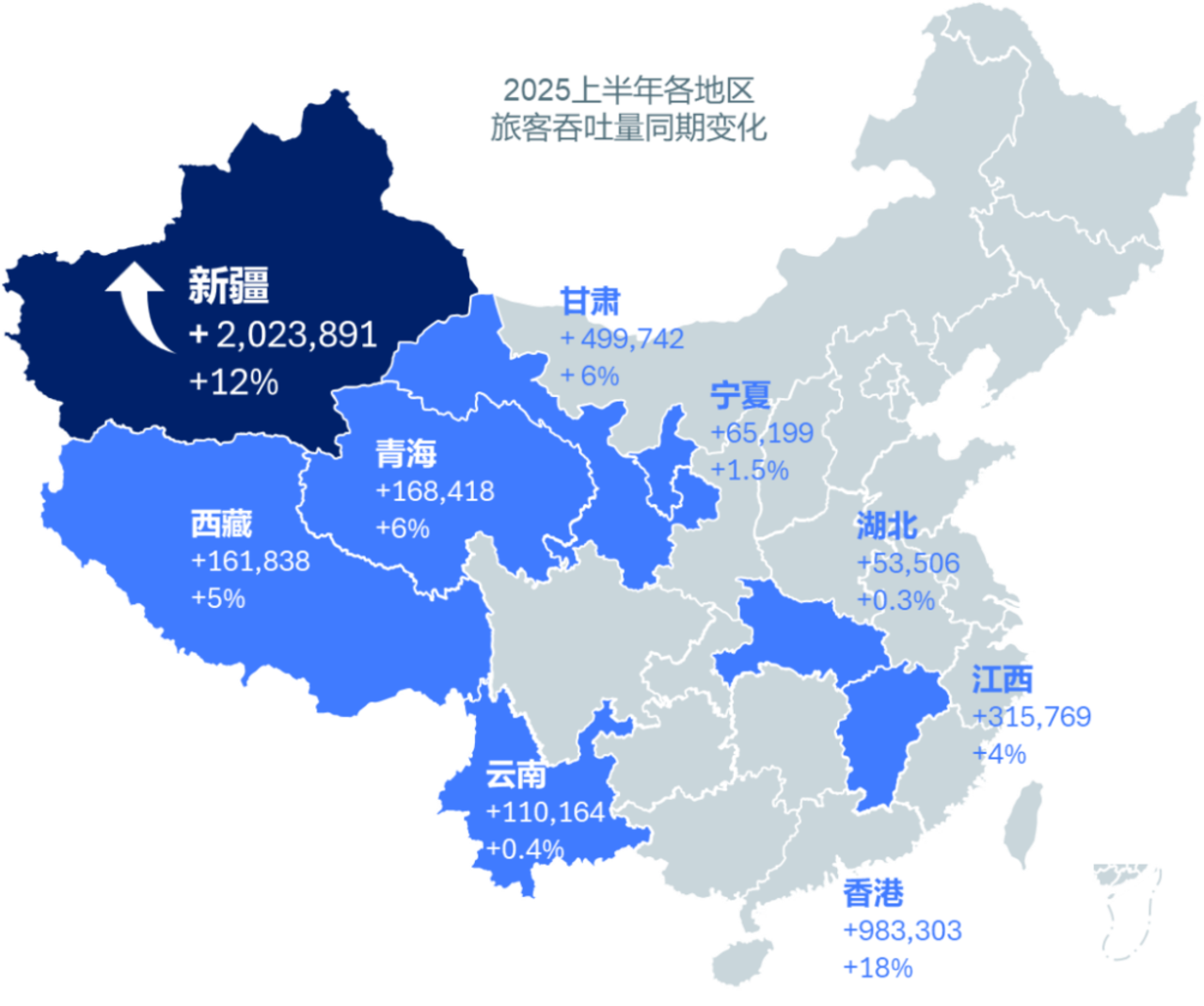

2025年,航空市場呈現“西北熱”現象,新疆表現尤為突出。與此同時,湖北、江西、雲南市場的航線網絡也發生結構性變化,帶來新的增長點。香港與內地城市間的航空連接進一步加密。

1)新疆市場:運力匹配驅動增長

在表現亮眼的新疆市場,疆內航線貢獻了總增長量的57%,表明區域內串飛、互飛網絡正日趨成熟。同時,新疆區域內的支線機場2025年上半年吞吐量大幅上漲,11個機場增速超過50%,其中哈密、吐魯番、昭甦增幅超100%。這一增長特性印證了中小密度市場正逐漸成為主要增長動力。

在疆內互飛串飛航班中,幾乎所有航班的單班載客量均低於140人。執飛機型方面,53%由CRJ、C909和E1系列飛機執飛,47%由B737和A320系列執飛。近半數航班使用大型窄體機,表明疆內市場存在顯著的座級與需求錯配。

當前新疆市場中,南航及海航系航空公司佔比最高,合計近50%;華夏航空和成都航空依次位列第三、第四,領先於國航和東航。

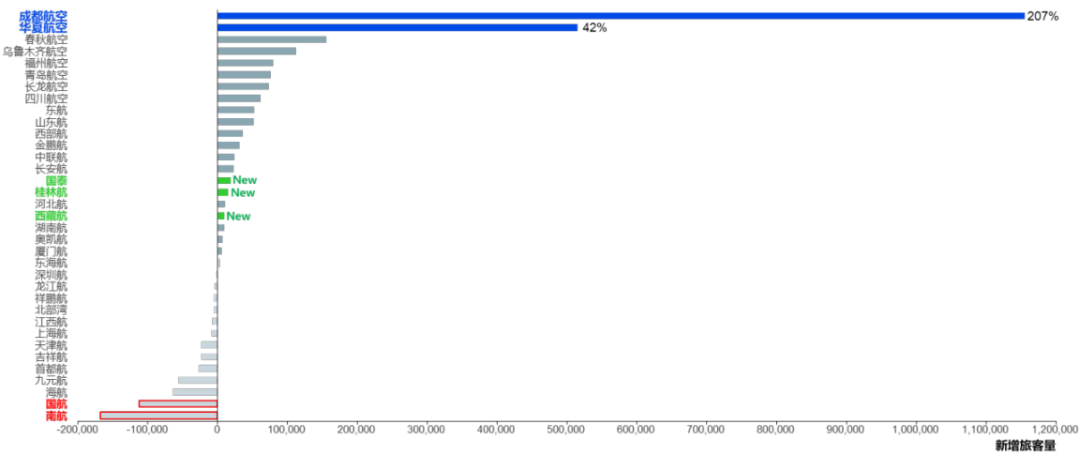

各航空公司運輸旅客量變化顯示,成都航空和華夏航空憑借更適配的機型(C909,CRJ系列),在上半年實現快速增長,增幅分別達207%和42%。運力匹配的C909機隊被大量投入新疆運營,目前成都航空在疆過夜的C909機隊達13架,華夏航空為6架。

20251H vs 20241H 各航司新疆市場運輸旅客變化

各大航空集團在新疆的增長情況表明,三大航市場份額從54%降至48%;海航系則通過烏魯木齊航空和福州航空的貢獻實現運量提升。同時,進出疆市場呈現多元化趨勢:國泰航空使用A330-300執飛香港-烏魯木齊航線,提升了新疆的全球可達性;西藏航空新開通多條連接西藏與新疆的航線(拉薩=庫爾勒、拉薩=喀什、阿里=喀什等),打通了“藏新走廊”。總體而言,2025年新疆市場呈現出中小航司憑借運力匹配主導增長、各公司依托自身優勢構建差異化網絡的特點。

除新疆外,甘肅、青海、西藏、寧夏的航空旅客量也保持增長。甘肅市場表現突出,通過持續新開和優化進出疆航線,已成為內地進出新疆的重要空中通道。

航空公司在西北四省的增長情況顯示,三大航市場份額未明顯增加,而春秋航空等公司借助蘭州基地實現了旅客運輸量的大幅增長。同時,西藏航空、四川航空、祥鵬航空等具備高高原運行能力的航空公司,有效推動了高高原市場的旅客增長。整體來看,西北四省正呈現多元化發展態勢,為中小航空公司提供了新的差異化布局機遇。

2)中部市場的機遇

除西北地區外,湖北、江西、雲南航空市場的結構性變化也推動了上半年旅客量增長。

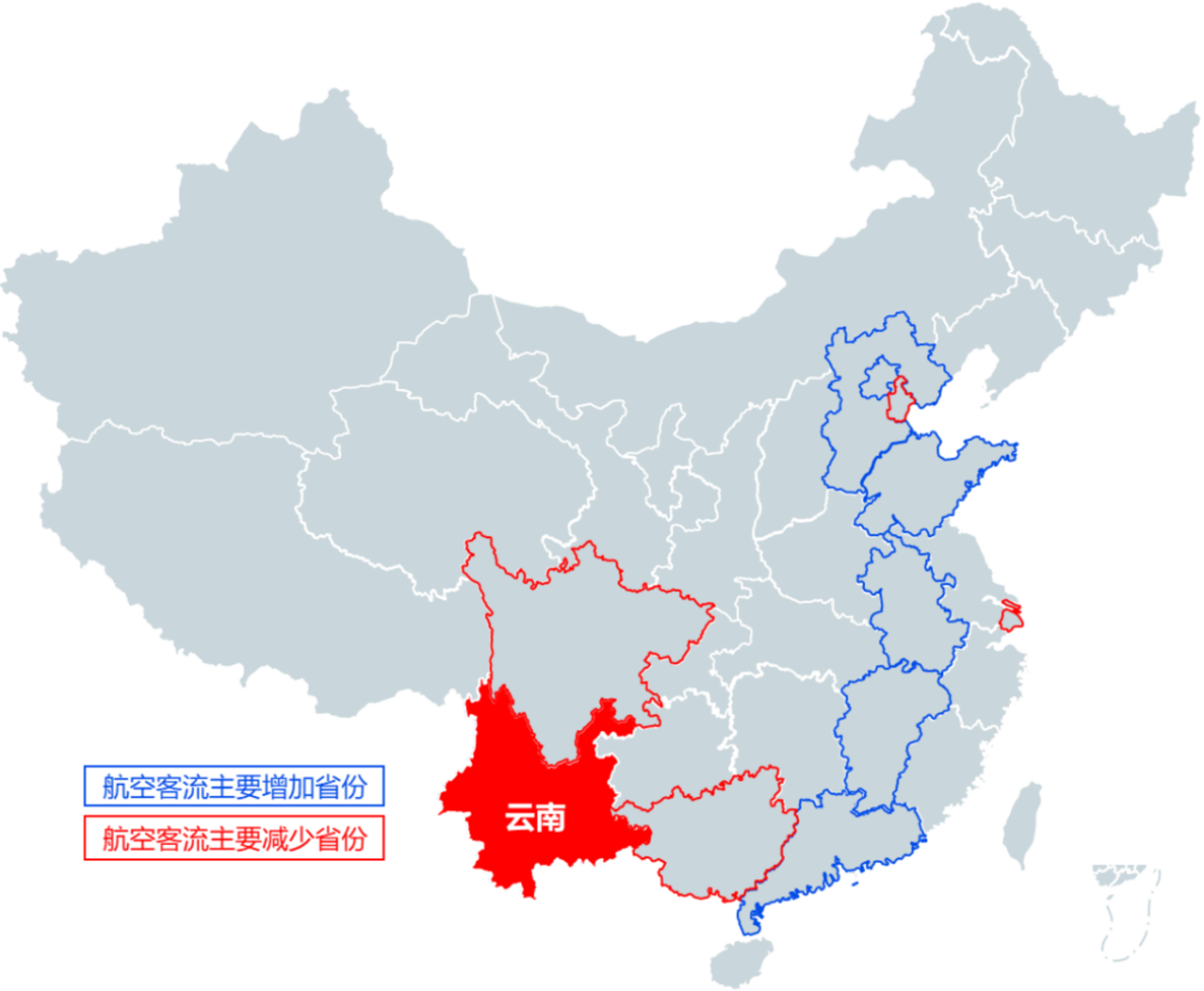

雲南省內高鐵網絡逐步完善,新開通的高鐵線路(如麗江至香格里拉、大理至保山和彌蒙)對省內航空市場造成沖擊。隨著連接周邊省份的高鐵線路陸續開通,雲南與鄰近省份的航空客流將持續承壓。然而,由於東部省份至雲南距離較遠,受高鐵影響較小,其航空客流在上半年仍保持增長。

雲南省 20251H vs 20241H 旅客運輸量地理變化

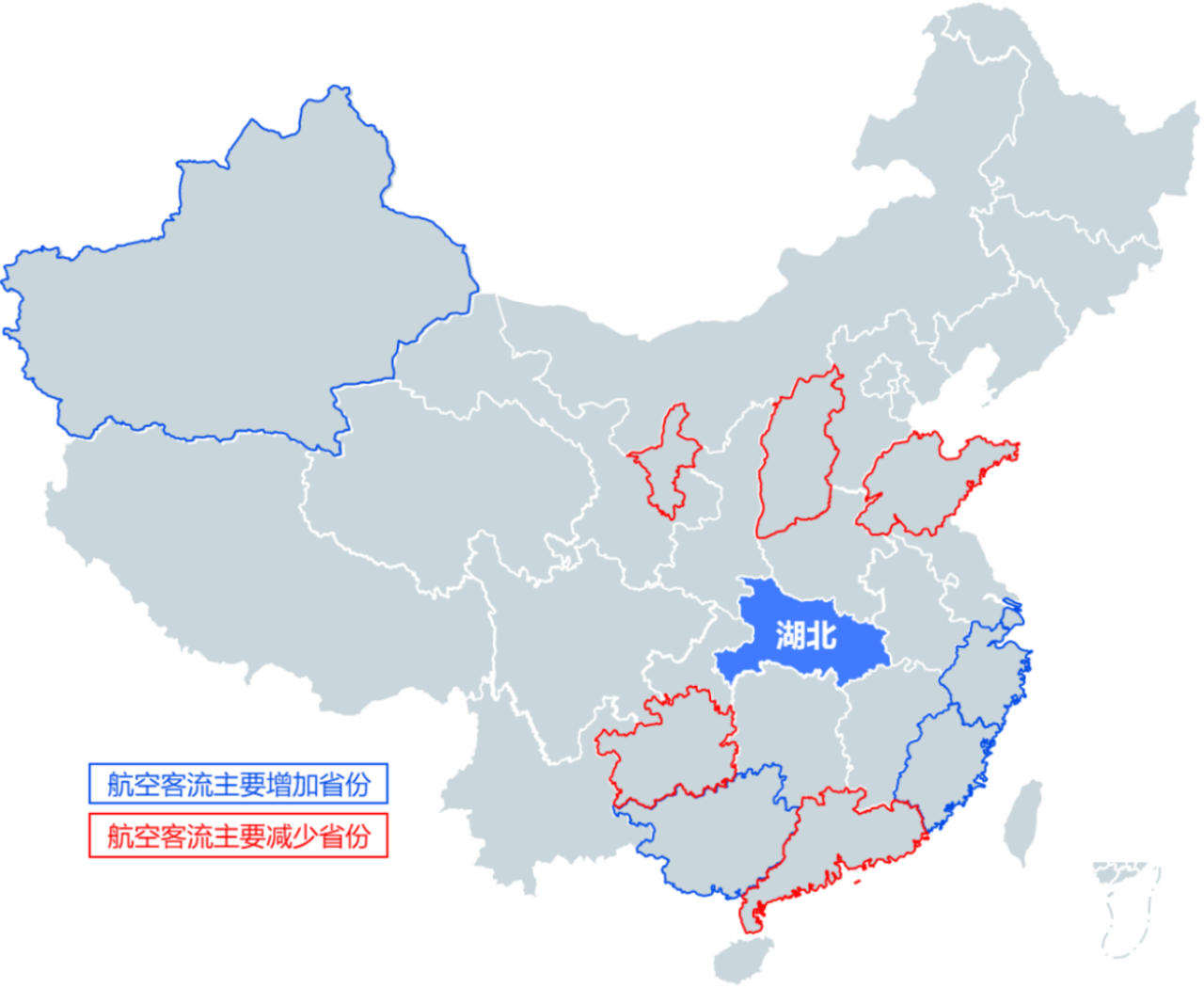

湖北作為中部樞紐省份,航空市場面臨高鐵等地面交通的激烈競爭。盡管如此,上半年湖北至上海、浙江、福建、廣西等地的航空市場仍保持增長,其中連接新疆區域的客流增長最高。通過開通串聯東西的航線(如烏魯木齊航空復航廈門=武漢=烏魯木齊),湖北未來有望成為東南部省份進入新疆的集散點。

湖北省 20251H vs 20241H 旅客運輸量地理變化

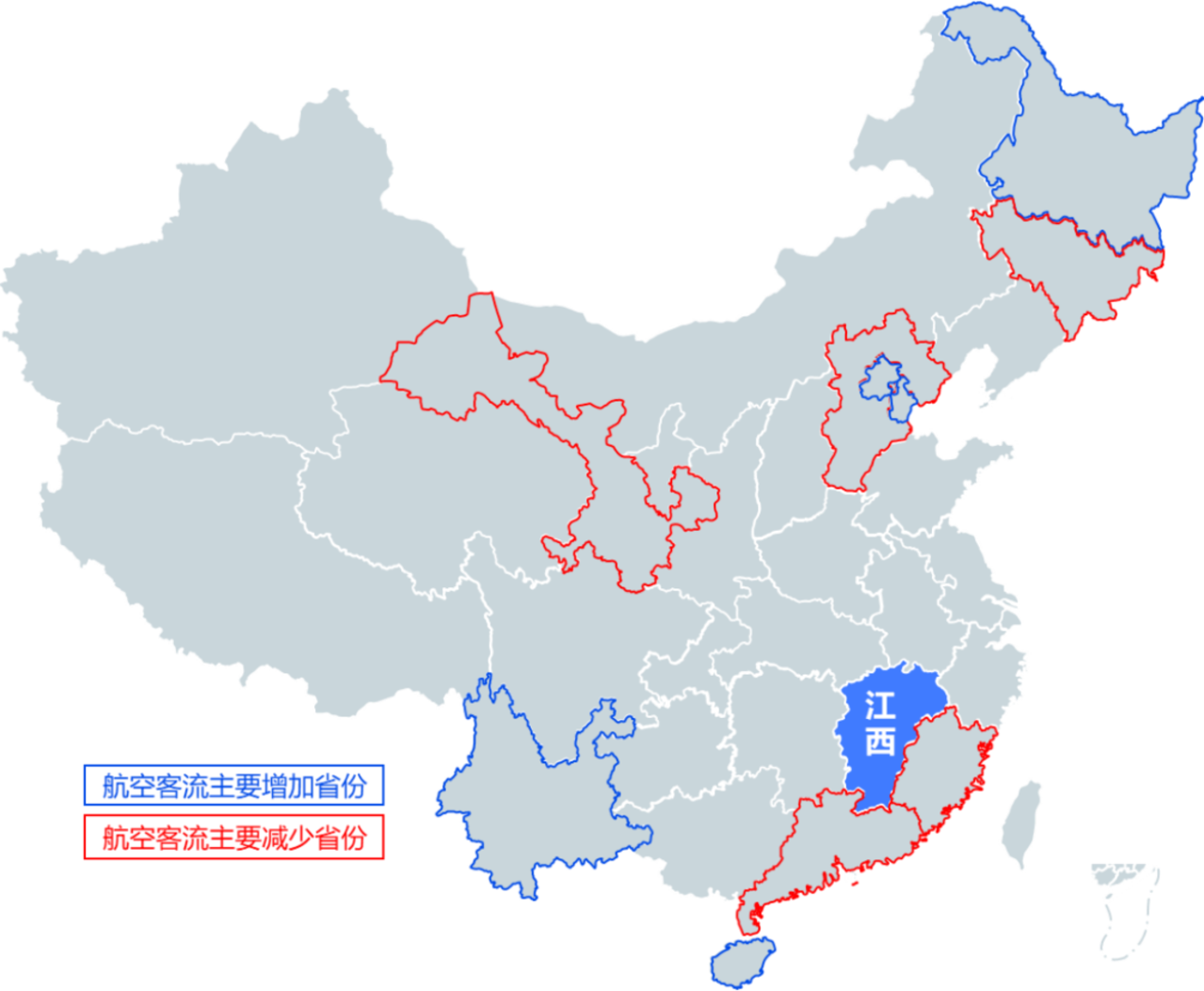

江西省在2025年表現出更多串聯南北的態勢,前往雲南、海南、天津、北京和黑龍江的航空旅客量增加,通過連接更多邊疆旅遊目的地和商務航線,推動了全省航空旅客增長。其中,南昌機場上半年增速達6%;贛州機場通過加密至北京大興的商務航線、新增至哈爾濱、海口、三亞的旅遊航線,旅客吞吐量突破百萬;上饒機場依托三清山、婺源等景點,開通直飛昆明、麗江的旅遊航線,上半年旅客量同比增長63%。

江西省 20251H vs 20241H 旅客運輸量地理變化

對以上三省上半年單班載客進行分析可見,100-140客市場佔比達73%,高於全國63%的水平。在航線網絡持續變革的背景下,市場迫切需要更加經濟高效、座級匹配的新型窄體機,以推動中國民航的高質量發展。

總結展望

中國航空網絡在構建全國立體交通體系的進程中持續演進,通過與公路、軌道交通的深度協同與差異化競爭,實現功能互補與效能提升。在此背景下,民航市場亟需多元高效的運力工具以優化網絡結構。我們認為,具備高度靈活性和經濟性的新一代窄體機,將成為推動中國民航網絡向精細化、差異化發展的關鍵引擎。

本文數據主要來源於Sabre

作者:廖博聞、李慶洋、Jonatas Durante Lopes

新聞來源 :民航資源網

本文轉載自民航資源網,文章觀點不代表本站立場